Depuis la fin de la guerre, les échanges mondiaux se sont généralisés. Toutefois, cette mondialisation n’a été rendue possible que par l’occurrence de deux évènements distincts, en apparence indépendants l’un de l’autre.

L’ère du troc ayant pratiquement disparu depuis le moyen-âge, les échanges entre pays se sont réalisés par l’intermédiaire d’un agent, au début économiquement neutre, appelé la monnaie, dont la valeur intrinsèque s’exprimait couramment depuis le Moyen-Âge, en grammes d’or (Système du Gold exchange). Cette parité limitant la création monétaire (et donc les dépenses des États) ceux-ci cherchèrent à faire sauter ce verrou. Ainsi sont nées les monnaies dites « flottantes » dont la valeur résultait de « l’offre et de la demande ». Le franc-or ainsi que la livre-or ont disparu en 1914 afin de pouvoir assurer le financement de la guerre par l’émission de monnaie fiduciaire et les emprunts d’État. En 1944, le dollar américain a été choisi comme monnaie de réserve internationale en raison de sa parité-or, qui avait toujours été maintenue, garantissant ainsi sa stabilité dans le temps

Par ailleurs, l’aspect « mondial » de la guerre avait démontré qu’il existait les moyens technologiques de faire voyager d’énormes quantités de matériel d’un continent à l’autre.

La conjonction de ces deux phénomènes a permis l’avènement de la mondialisation.

En 1971, les besoins en financement des États-Unis étaient tels que la Réserve Fédérale dût suspendre la convertibilité-or du dollar, qui devint flottant à son tour. Cela posait un réel problème de commerce international en raison de l’instabilité de cette monnaie pouvant s’apprécier ou bien se déprécier en fonction des marchés. D’autant plus que les besoins en dollars pour les transactions pétrolières subissaient une croissance exponentielle en raison des décisions de l’OPEP qui avaient multipliées par quatre le prix du baril durant l’année 1973.

Augmentation de la dette des USA

Or, l’émission des dollars ne pouvait se faire qu’en contrepartie d’émission de bons du Trésor Américain, c’est-à-dire une augmentation de la dette américaine vis-à-vis de la FED.

La double nature de monnaie américaine (domestique et internationale) a déséquilibré la balance du commerce extérieur américain, car le pays devait être outrageusement importateur afin d’exporter en contrepartie les dollars nécessaires aux échanges internationaux. Cela avait même fait dire à John Connally, secrétaire du Trésor américain, en s’adressant aux puissances étrangères : « le dollar est notre monnaie et votre problème ».

MAASTRICHT : naissance de l’euro et fantasme de l’État fédéral européen

Et l’euro, dans tout ça, me direz-vous ? – J’y arrive. Après l’échec du dollar AMGOT de 1944 [1], la tentation a toujours été forte d’établir une monnaie européenne avec une banque centrale indépendante sur le modèle de la FED ou de la BoE. Après le SME qui préfigurait cette monnaie, le projet « euro » pris corps avec le referendum de Maastricht en 1992. Conscients de la disparité économique des futurs pays utilisateurs, des critères dits « de convergence » devaient permettre d’assurer une transition en douceur avec les monnaies nationales. Issus de négociations souvent difficiles, les critères retenus laissaient cependant une porte largement ouverte aux impétrants quels qu’ils soient.

Le véritable objectif était d’établir un État fédéral, projet envers lequel les peuples se montraient plutôt réticents. Les promoteurs de la monnaie unique étaient persuadés qu’au bout de quelques années, les peuples accepteraient cet État fédéral et que les problèmes d’interface se trouveraient réglés. Cette politique du plan incliné, chère aux organisations fabiennes, fit long feu. Après les premières années, plutôt euphoriques, où les pays les plus faibles économiquement découvrirent les emprunts faciles à faible taux, leurs dettes publiques commencèrent à dépasser les seuils d’alerte. Comme les ratios des dettes publiques s’expriment par rapport au PIB, il leur fallait maintenir un taux de croissance record pour confiner leurs dettes. Cette croissance ne pouvait résulter que du développement du marché intérieur comme extérieur de ces pays.

La crise de 2008 et le volte-face de l’Allemagne

En 2008, la crise financière internationale a tué cette euphorie des premières années et a mis en évidence l’absence de solidarité des pays de la zone euro. Les allemands, radicalement opposés à la « mutualisation des dettes publiques » ont de facto porté un coup d’arrêt au fédéralisme. Les taux d’emprunt ont commencé à diverger fortement et les « critères de convergences », en particulier ceux des dettes publiques, n’ont plus été respectés.

C’est là où les difficultés sont survenues.

- Un pays exportateur voit les devises rentrer à la place des biens exportés. Ces devises viennent renforcer son économie mais également, dans une situation normale, entraînent une réévaluation de sa monnaie. Cet effet régulateur se traduit par une baisse de compétitivité qui freine ses exportations.

- A contrario, un pays importateur voit sa monnaie quitter son territoire, ce qui l’oblige à en émettre davantage, donc sa monnaie se déprécie. Cela entraîne une augmentation naturelle de sa compétitivité, donc un meilleur positionnement à l’export.

Or la zone euro est constituée de pays importateurs et exportateurs.

- Pour ces derniers, tout va bien car le bilan « import/export » rapporté à l’ensemble de la zone diminue l’effet exportation et la monnaie qu’ils utilisent se renchérit moins que s’ils étaient les seuls à l’utiliser.

- Pour les autres, ceux qui sont « importateurs nets », c’est le phénomène inverse qui se produit. En plus de leurs difficultés de production, ils doivent subir le renchérissement relatif de leur monnaie qu’ils ne peuvent plus dévaluer. Ils doivent donc emprunter pour couvrir leurs dépenses. Ils se trouvent alors pris dans la spirale de l’austérité, car ils ont de plus en plus de mal à emprunter pour combler un déficit croissant en raison des taux d’emprunts intenables. Ils doivent alors augmenter les impôts, diminuer les salaires et vendre les « bijoux de famille » [2].

Bien évidemment, cet aspect des choses a toujours été occulté par les eurofédéralistes (de plus en plus mondialistes) qui préféraient tuer dans l’œuf tout débat sur ce sujet, préférant répéter à satiété que « quitter l’euro serait une folie qui ruinerait les petits épargnants ».

Pourtant, ces divergences entre les États de la zone euro, entretenues par le manque d’effet régulateur, ne peuvent que s’amplifier dans le temps. Et plus elles s’amplifient, plus le coût d’un éventuel fédéralisme qui s’avèrerait nécessaire pour maintenir la zone euro menacée d’éclatement, devient élevé. D’autant que ceux qui pourraient payer devraient renoncer de facto à un énorme avantage, tout en s’appauvrissant lors des transferts nécessaires.

La solution fédérale ?

Peut-on raisonnablement espérer une solution fédérale ? – Dans l’absolu, tout est possible. Mais dans la réalité ? Cela fait 55 ans (presque deux générations) que le problème est posé. Ceux qui y auraient intérêt ne peuvent la financer et ceux qui pourraient la financer n’y ont aucun intérêt. C’est pour cela que la plupart des économistes n’y croient plus. On peut toujours se gargariser et « sauter sur sa chaise » comme le disait le général, la réalité est là. Alors, bien sûr, on peut feindre d’y croire, chaque jour gagné étant un résultat en soi. Mais après ?

La politique de Macron vis-à-vis de l’Allemagne

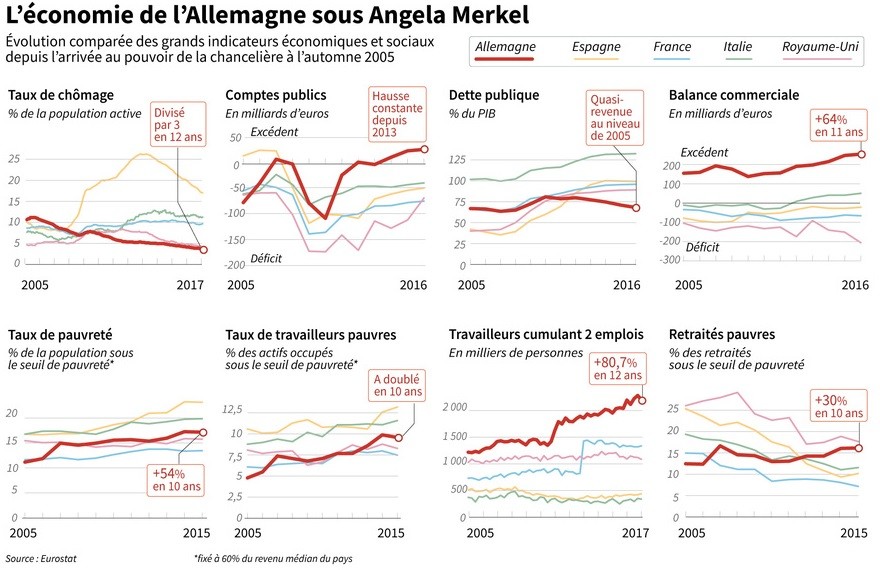

C’est aussi la raison pour laquelle Emmanuel Macron veut emmener à tout prix l’Allemagne dans la barque du fédéralisme, y compris en changeant les contours de la zone euro (autant que faire se pourra) afin de donner aux allemands les gages nécessaires. Le programme d’austérité destiné à réduire coûte que coûte nos dépenses publiques, qu’il veut nous imposer de façon à nous remettre dans les clous des traités européens, ne correspond qu’à cette démarche. Il espère ainsi amener Angela Merkel à sortir du scepticisme qu’elle manifeste à l’égard de l’Europe depuis des années. Ce scepticisme étant en grande partie justifié par ce qu’elle considère comme du laxisme budgétaire, Emmanuel Macron pense que seul « un passage en force » le crédibiliserait auprès d’elle. Rien n’est cependant garanti car l’Allemagne à tout intérêt à ce que ce différentiel se prolonge, comme en témoignent les courbes éditées par Eurostat.

cliquez sur l’image pour plus de lisibilité

cliquez sur l’image pour plus de lisibilité

(pour revenir au texte : Retour Arrière)

Au-delà des manœuvres politiciennes, il existe cependant une réalité. Chaque fois qu’une même monnaie était utilisée par plusieurs États au mépris des règles édictées par Robert Mundell [3] dans sa Théorie des zones monétaires optimales, aucune de ces monnaies n’a pu perdurer en tant que monnaie commune. Ce fut notamment le cas pour l’Irlande après la guerre de 14, qui utilisait la monnaie du Commonwealth, tout comme la Nouvelle Zélande.

Thomas Jefferson disait même que la cause majeure de la révolte des colons américains en 1775 était le « Currency Act » [4] de 1765, qui leur interdisait d’émettre leur propre monnaie et les forçaient à utiliser la monnaie anglaise.

Jean Goychman

23/09/2017

[1] AMGOT : American Military Government for Occupied Territories.

[2] http://www.capital.fr/economie-politique/croissance-chomage-dette-la-france-boulet-de-l-europe-1204084

[3] https://fr.wikipedia.org/wiki/Zone_mon%C3%A9taire_optimale

[4] http://www.dinosoria.com/independence-day.html